Altersvorsorge – Wie sicher ist meine Rente?

Sehr sicher, wenn Sie die Umsetzung und die Planung Ihre Altersvorsorge in die eigenen Hände nehmen! Altersvorsorge und Ruhestandsplanung ist ein ganzheitliches Thema, das Sie jährlich begleitet und mit dem Sie sich auseinander setzen sollten. Verbschieden Sie sich von dem Gedanken, mit einer Rentenversicherung für Ihre Lebensabend ausreichend vorgesorgt zu haben. Unsere demographische Entwicklung in Deutschland und Europa lässt dies nicht mehr zu.

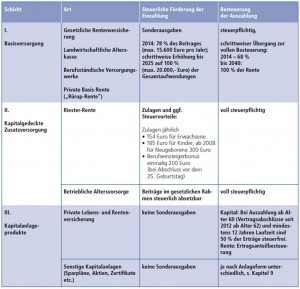

Egal ob Riester- oder Rürup-Rente, betriebliche Altersvorsorge oder Investmentsparen etc., sie alle haben eines gemeinsam, sie sollten ein Teil Ihrer Altersvorsorge sein.

Besser als jedes Produkt ist Ihre Entscheidung, sich bewusst mit der eigenen Altersvorsorge auseinander zu setzen!